『みなし相続財産』とは何か?通常の相続財産との違いや税法上の取り扱いについて解説します

相続時によく出てくる言葉のひとつに、「みなし相続財産」というものがあります。

しかし、「みなし相続財産」とは具体的にどのような財産を指しているのか、また、「みなし相続財産」に該当するものがあると、相続時にどのようなことに気をつけなければならないのか分からないという方も多いと思います。

そこで、今回は「みなし相続財産」の問題を取り上げて、通常の相続財産との違いや、「みなし相続財産」に該当する場合どのような取り扱いがされるのか、「みなし相続財産」に該当するものは何かなどについて解説します。

1 「みなし相続財産」とは何か

「みなし相続財産」とは、被相続人が亡くなったことをきっかけとして受け取ることができる財産のうち、本来の相続財産には該当しないにも関わらず、相続税等の課税対象となるものを指します。

本来の相続財産(被相続人の死亡時の財産)には該当しませんが、相続を契機として取得されるものであることや納税回避の防止などの観点から、課税対象とされたのです。

2 「みなし相続財産」に該当するもの

以下では、課税対象となるみなし相続財産にどのようなものが含まれるか解説します。

2-1 生命保険の死亡保険金・損害保険金

生命保険の死亡保険金や損害保険金は、本来の相続財産ではありません。しかし、このうち、被相続人が負担した保険料に対応する部分は、みなし相続財産として課税対象となります。

2-2 死亡退職金・功労金

相続人が亡くなったことにより、勤務先から支払われる死亡退職金や功労金も本来の相続財産ではありませんが、死亡後3年以内に支給が確定したものはみなし相続財産に該当し、課税対象となります。

2-3 被保険者が被相続人以外のものである場合の生命保険の解約返戻金請求権

とても分かりづらいと思いますが、被保険者(死亡保険の場合、被保険者が亡くなると保険金が支払われます。)が被相続人以外の場合、被相続人が亡くなっても保険金は支払われません。そして、保険契約者が被相続人以外の人で、保険料負担者が被相続人の場合、生命保険の解約返戻金請求権は保険契約者のもので、この解約返戻金請求権は、当然のことながら本来の相続財産ではありません。しかし、被相続人が負担した保険料に対応する部分はみなし相続財産に該当し、課税対象となります。

2-4 定期金及び定期金に関する権利

被相続人が負担した掛金・保険料に対応する定期金(例:個人年金)や、被相続人の死亡によって受給権が発生する定期金は、みなし相続財産に該当して課税対象となります。

2-5 特別縁故者として譲り受けた財産分与、特別寄与料

相続人がいないケースにおいて、特別縁故者として分与を受けた財産は、みなし相続財産に該当します。

また、無償で被相続人を療養看護したことを理由として、相続人以外の親族が特別寄与料を受けた場合も、その額が確定したものについてはみなし相続財産に該当し、課税対象となります。

2-6 債務免除等

遺言により、被相続人に対する借金等の債務を免除してもらったり、著しく低い価額で財産を譲り受けた場合(例:時価2000万円の不動産を50万円の対価で譲り受ける)は、その分の利益を受けたと考えられるので、利益相当額がみなし相当額に該当します。

2-7 その他

2-7-1 遺言による信託の受益権

遺言によって設定される信託の受益権のうち、適正な対価を負担しないで取得したものはみなし相続財産に該当します。

2-7-2 相続開始前7年以内に贈与を受けた財産

被相続人から生前贈与を受けた財産のうち、相続の日付が相続開始7年以内のものは、原則として相続財産になります。

この部分は2024年に法改正がなされ、改正前は相続開始3年以内の分にみなし相続財産が限られていましたが、税金逃れ対策を目的として、期間が伸長されました。

2-7-3 相続時精算課税に基づき贈与を受けた財産

60歳以上の直系尊属(父・母等)から受けた贈与のうち、相続時精算課税を選択したものは、みなし相続財産に該当します。

なお、相続時精算課税とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対して財産を贈与する場合に選択できる贈与税の制度です。

受贈者が2500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなったときにその贈与財産の贈与時の価額と相続財産の価額を合計した金額から相続税額を計算し、一括して相続税として納税することになります。

2-7-4 事業承継税制により、贈与税の納税を猶予されていた財産

事業承継に伴って生前贈与や非上場株式の株式・事業用資産などのうち、事業承継税制によって贈与税の納税を猶予されていたものは、みなし相続財産に該当します。

2-7-5 贈与税の非課税特例に基づき一括贈与を受けた教育資金または結婚・子育て資金

贈与税に関する特例に基づき、直系尊属から一括贈与を受けた教育資金または子育て資金のうち、相続開始までに使い切れなかった金額は、原則としてみなし相続財産に該当し、課税対象となります。

3 相続放棄とみなし相続財産

相続放棄をすると、本来の相続財産は、一切相続することができなくなります。

しかし、みなし相続財産は、税法上相続財産とみなされているだけで、本来相続財産ではありません。

そのため、相続放棄をしても、みなし相続財産を取得することはできます。ただ、原則として、課税対象になるということです。

相続放棄をする場合には、この点について注意してください。

4 死亡保険金と死亡退職金の非課税枠

みなし相続財産のうち、死亡保険金と死亡退職金は、いずれも、「500万円×法定相続人の人数までの金額」が非課税となりますので、この分を相続税の計算から除外することが必要です。

ただし、法定相続人の数に含められる養子の人数は、実子がいる場合は1人まで、実子がいない場合は2人までとなります。

また、相続放棄をした人がいても、非課税の計算上は、法定相続人の人数に含めることができます。

5 まとめ

みなし相続財産は、相続税の計算上、本来の相続財産と共に、もれなく計上しなければならないものです。

しかし、一般の方が、複雑な、みなし相続財産をもれなく計上して計算することは、とても大変です。

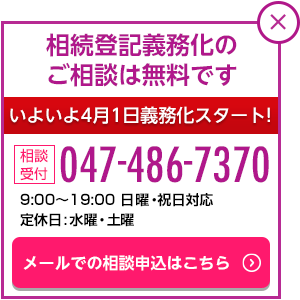

遺産分割について、司法書士に相談すれば、みなし相続財産の一般的な話は可能ですし、財産目録の作成を依頼することも出来ます。そして、連携してくれる税理士の紹介を受けることも可能です。

みなし相続財産を含む複雑な相続の問題は、どうぞ専門家にご相談ください。